政府の新たな報告書によると、米国のカード所有者は2022年に利息と手数料として過去最高となる1300億ドルを支払った。

の スタディ これは消費者金融保護局(CFPB)が火曜日に発表したもので、政府監視機関が議会に提出する隔年報告書の一部だった。 内訳:クレジットカード会社は昨年、消費者に利息として1050億ドル以上、手数料として250億ドル近くを請求した。 全体として、これは CFPB データの歴史の中で記録された「最高額」でした。

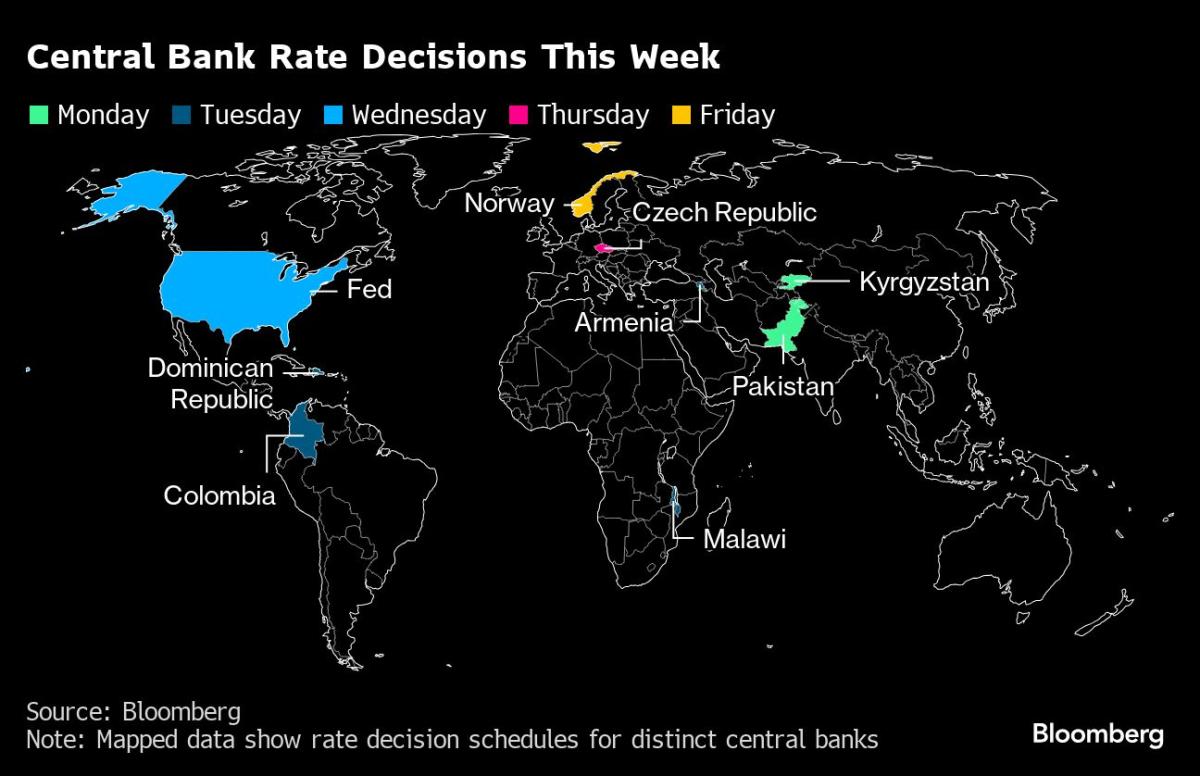

CFPBの報告書は、クレジットカード債務残高が過去最高の1兆ドルを超え、FRBのインフレとの戦いによる圧力が金利上昇を続けている時期に発表された。

多くのアメリカ人にとって、高い借金と金利の組み合わせは管理が困難でした。

続きを読む: クレジットカードの金利と手数料は1,300億ドルに増加していますが、支払う必要はありません

CFPBのロヒット・チョプラ局長は声明で「クレジットカード債務は過去数年よりも高額になっている」と述べた。 「アメリカ人がカードをより低金利のカードに変換する手段をさらに必要としているのは明らかです。」

結論

2022年に金利と手数料が上昇するため、より多くのアメリカ人がクレジットカード債務の返済に苦労することになる。

同報告書によると、平均的なカード保有者は2022年末時点でクレジットカード負債総額が5,288ドルとなっており、2021年の最低水準から24%増加し、2019年後半の水準に戻ったことを示している。 主要な信用スコア 660 ~ 719 の間 負債額は最も多く、2022年末時点の残高は平均9,135ドルだった。

大手クレジットカード発行会社では、負債総額の82%がリボルビング払いだった。つまり、消費者は2022年の翌月まで残高を抱えていることになる。調査対象となった消費者のわずか18%のみが、期日までに残高を全額返済できたと答えた。 CFPB が指摘しています。

対照的に、2020 年は… 51.3% の消費者が残高を翌月に繰り越し、回答者の 48% が期日までに残高を全額返済できたと回答しました。

続きを読む: クレジットカード手数料の解説: 知っておくべき8つの種類

CFPBは声明で「2020年と2021年のパンデミック救済プログラムにより、一部のカード所有者はクレジットカード残高を完済することができたが、金利が高止まりすれば継続的な借金に直面する人の数が増加する可能性がある」と述べた。

インフレ抑制に向けた連邦準備理事会の動きにより、金利は2022年にかなり上昇した。

CFPBによると、プライベートカード(小売カードと同様、特定のベンダーに使用される)の平均APRは2022年末までに27.7%に達し、前年より2%ポイント以上増加した。 一方、VisaやMasterCardなどの幅広いネットワークで使用される汎用カードの金利は、2020年半ばの18.8%から2022年には22.7%に上昇した。

2022年3月から12月にかけて、ほとんどの商業銀行がカード会員の年利を設定するために使用するプライム金利は4パーセントポイント上昇した。

「全体的にデータは、より多くのカード所有者が延滞料金を請求されたり、支払いを怠ったり、借金の増大によるコスト増に直面していることを示している」とCFPBの研究者は指摘した。

より多くの借り手が「永続的な負債」に直面している

CFPBは、米国人の大部分が手数料や利息の高騰に直面して180日以上の延滞に陥り、信用スコアが最も低い人はまったく支払えない場合があることを明らかにした。

CFPBは声明で、クレジットカード利用者の10%近くが「永続的な借金」を抱えていることに気づき、これは元金に対して支払った以上の利息や手数料を毎年支払っていることを意味していると述べた。

消費者が直面したハードルの 1 つは、最低支払額の引き上げでした。

リボルビング口座の最低支払額は、汎用カードの場合、前年の 95 ドルから 102 ドルに上昇しました。 一方、プライベートブランドのカードを持つ人の最低支払額は69ドルとなり、2021年の66ドルから増加した。

CFPBは、デフォルトして最低支払額に直面する可能性が最も高いのは、高リスクの信用スコア(580未満)を持つ借り手、または素スコア(660から719の間)を持つ借り手であることを発見した。

たとえば、プライベート ラベル カードの場合、クレジット スコアが 580 ドル未満の消費者の平均最低支払額は、クレジット スコアが 660 の消費者よりも 43 ドル高かった。また、ディープ キー スコア カテゴリに属する人々は、クレジット スコアを持つ消費者よりも 54 ドル多く支払いました。 720以上のスコア

これは「一部の消費者にとっては逃れるのが困難になる可能性があるパターン」であるとCFPBの研究者は指摘した。

不要な手数料を削減する

消費者の経済的負担を軽減するために、CFPB は不要な手数料を削減し、より公正な市場を促進することも目指しています。

今年初め、政府の監視機関Aは、 基地 クレジットカードの過剰な延滞手数料を抑制するためで、企業がインフレに伴って手数料を値上げした際にその手数料を「悪用」したとしている。 この措置は、不必要な手数料を廃止または削減するための CFPB のキャンペーンの一環です。

企業は現在、未払いごとに最大 41 ドルを請求します。 提案された規則の下では、延滞手数料は8ドルに減額され、年次インフレ自動調整は廃止される。 提案された規則では、消費者からの必要な支払いの 25% を超える延滞料金も禁止されます。

CFPBは今月、消費者がより簡単に銀行を変更できるようにする別の規則も提案しており、競争市場を促進し、人々が取引データを滞りなく転送できるようにすることを期待している。

チョプラ氏は声明で、「10年以上前、議会はクレジットカードの過剰な延滞手数料を禁止したが、企業は規制の抜け穴を悪用し、違法な手数料を請求する監視を逃れることができた」と述べた。 」[The] 提案された規則は、家族が数十億ドルを節約し、クレジットカード市場が公平で競争力のあるものになることを目指しています。」

ガブリエラ 彼は Yahoo Finance の個人金融および住宅特派員です。 Twitterで彼女をフォローしてください @__ガブリエラクルス。

投資決定に役立つ不動産および住宅市場のニュース、レポート、分析についてはここをクリックしてください。

「主催者。ポップカルチャー愛好家。熱心なゾンビ学者。旅行の専門家。フリーランスのウェブの第一人者。」

More Stories

パウエル氏はFRBを長期にわたって上昇軌道に乗せる準備をしている

CBS WHCDパーティーに衝撃が波及

パラマウントのボブ・バキシュ最高経営責任者(CEO)はスカイダンスの合併協議が続く中、月曜日に辞任する可能性がある