利上げは、景気を減速させインフレを抑制する上で、米国よりもカナダの方が効果的であるようだ。

ウルフ・リヒターが『ウルフ・ストリート』のために書いたもの。

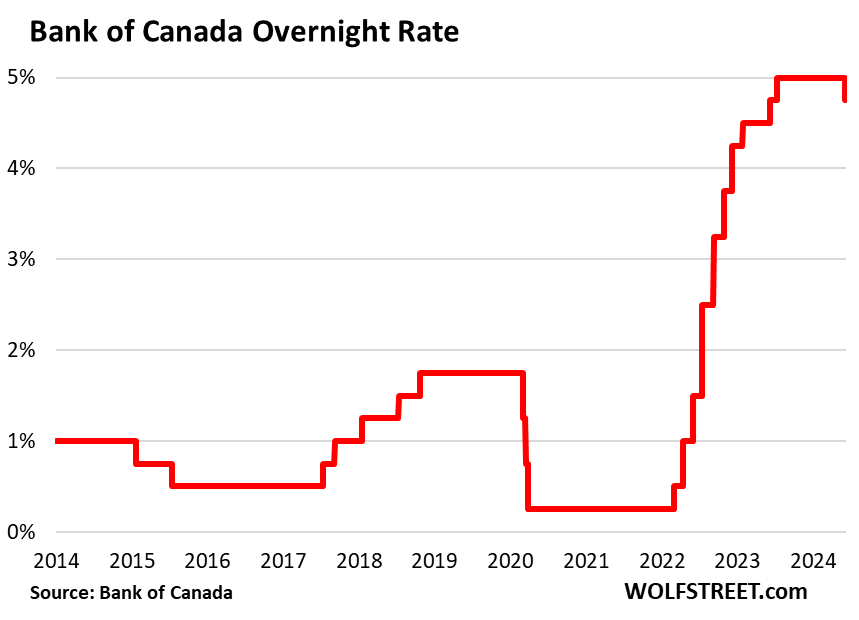

カナダ銀行は本日、「コアインフレが低下していることを示す継続的な証拠により、金融政策はもはやこれほど制限的である必要はない」と述べ、大方の予想通り金利を25ベーシスポイント引き下げた。

声明によると、QTは継続するという。 カナダ銀行はパンデミック中に追加した証券の64%をすでに売却した。

翌日物金利の誘導目標は4.75%に引き下げられた。 銀行金利は5.0%、預金金利は4.75%です。

同氏は本日の声明で「最新の統計により、インフレ率が引き続き2%の目標に向かって進むとの確信が高まった」と述べた。

声明は、労働市場に押し寄せている移民の大波に言及し、雇用は「生産年齢人口よりも遅いペースで増加している」と述べた。 同氏は「賃金圧力は依然として存在しているが、徐々に緩和されているようだ」と付け加えた。

移民の大波により、一人当たりGDPは過去7四半期で6四半期減少し(例外は2023年第1四半期のわずかな増加)、経済成長は昨年後半に失速し、2020年は非常に鈍化した。第 1 四半期は 2023 年から。残りの四半期は人口増加に対応するため。

「しかし、避難所の価格インフレは依然として高い」と声明は述べた。 これで終わりです。 レンタルじゃなかったら。 この大規模な移民の波が賃貸住宅を必要としていたため、家賃が上昇しましたが、誰もその準備ができていませんでした。

カナダ銀行は「インフレ期待へのリスクは依然として残っている」と述べた。 同委員会は「コアインフレの推移を注意深く監視しており、特に経済における需要と供給のバランス、インフレ期待、賃金上昇率、企業の価格設定行動に引き続き重点を置いている」としている。

さらなる削減のための 2 つの IFカナダ銀行:「インフレが引き続き低下し(第1のIF)、インフレが2%の目標に向けて持続的に成長し続けるという確信(第2のIF)があれば、政策金利のさらなる引き下げが予想されるのは合理的です。」 ティフ・マックレム知事は記者会見でこう語った。

同氏は、低インフレ期待に対する4つのリスクを挙げた。

「インフレ率を目標に戻すために金融政策が過度に制限的になることは望まない。しかし、利下げが早すぎると、これまでのインフレ率低下の進展は一様ではない可能性が高く、リスクが残る。 ” 。

同氏は「われわれはインフレとの戦いで長い道のりを歩んできた。インフレ率が今後も2%の目標に近づき続けるとの確信はここ数カ月で高まっている」と述べた。

同氏は、コアインフレの指標はインフレの「持続可能な緩和」をますます示唆していると述べた。 彼は次の 4 つの基準を挙げました。

- 「CPIインフレ率は12月の3.4%から4月には2.7%に低下した」

- 「われわれが推奨するコアインフレ率の指標は、昨年12月の約3.5%から4月には約2.75%に低下した。」

- 「3か月コアインフレ率は12月の約3.5%から3月と4月には2%未満に鈍化した」

- 「CPI構成要素の割合が3%を超えるペースで上昇していることは現在、過去の平均値に近づきつつあり、価格上昇幅がもはや異常な範囲ではなくなっていることを示している。」

「これらすべては、制限的な金融政策が物価圧力を緩和していることを意味している」とマックレム氏は付け加えた。 「インフレ低下の証拠がますます増えていることから、金融政策はもはやそれほど制限的である必要はない。言い換えれば、金利を引き下げることは適切だ」と述べた。

なぜ米国よりもカナダでより高い金利が効果的であるのか。

景気減速とインフレ抑制において、米国よりもカナダの方が利上げがより効果的であると思われる理由については、多くの議論がなされてきた。

その理由の一部は、カナダでの住宅ローンの規制方法にあると考えられます。 カナダで一般的な住宅ローン金利は、金利の上昇に応じて既存の借り手に合わせて金利が調整される変動金利住宅ローン、または金利が 2 年や 5 年などの短い期間固定され、借り手がはるかに高い金利で更新に直面する固定金利住宅ローンのいずれかです。 。 より高い料金。 したがって、何年も住んでいる住宅の住宅ローンの支払いが高額になるのは既存の借り手であり、他のものへの支出が妨げられ、需要の伸びが鈍化することになる。

米国では、典型的な30年の住宅ローン制度の下では、より高い住宅ローン金利に直面するのは新規の借り手だけであり、3%の住宅ローンを抱えている既存の借り手は銀行に泣きつくことになる。

ウルフストリートを読んで楽しんで、サポートしてみませんか? 寄付することができます。 とても感謝しています。 ビールとアイスティーのマグカップをクリックして、その方法を確認してください:

WOLFSTREET に新しい記事が公開されたときにメールで通知を受け取りますか? ここに登録。

「主催者。ポップカルチャー愛好家。熱心なゾンビ学者。旅行の専門家。フリーランスのウェブの第一人者。」

/cdn.vox-cdn.com/uploads/chorus_asset/file/25592468/2113290621.jpg)

More Stories

ゼネラルモーターズとサムスン、インディアナ州に35億ドルをかけて電気自動車用バッテリー工場を建設することで合意

Nvidia のカウントダウンが始まると株価が上昇: マーケットラップ

AT&T の顧客は数時間にわたるワイヤレス サービスの停止を報告しています