不動産ブローカーのコンパステックと賃貸人と保険販売業者のコンパステックレモネードも崩壊した。 すべての目は、Better.comの「技術的」住宅ローンブローカーのSPAC延期取引に注目しています。 待ってられない。

に ウルフリヒター だいたい ウルフストリート。

5日間の急激な下落の後、大きな回復の2日目である聖金曜日でさえ、「ハイテク」不動産会社であるOpendoorの株式は23%崩壊し、前月にはすでに崩壊していました。

Opendoor Technologies [OPEN]、木曜日の夕方、 言及された 同社は第4四半期に1億9,100万ドルを失い、2021年の純損失は6億6,200万ドルになり、公表された4年間の総損失は15億ドルになりました。 家の足ひれは4年間で15億ドルをどのように失うことができますか? 私もわかりません。 しかし、それはまだ終わっていません。 同社は17,009戸の売れ残り住宅の在庫で年末を迎えた。

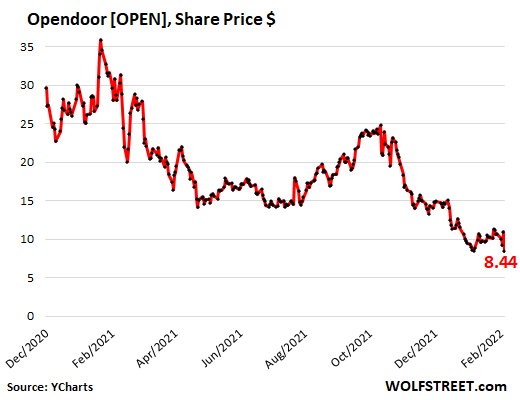

Opendoorは、大規模な大混乱の中で、2020年12月にIPO価格31.47ドルで公開されました。 2021年2月までに、株式は39ドルになります。 「2021年2月」がおなじみのように聞こえる場合、それは、高い値がそれぞれ独自のスケジュールで1つずつクラッシュし始めたため、株式市場が水面下でクラッシュし始めた月だからです。 被害はそのようなものでした 2021年5月に報告を開始。 そして、それは悪化しているので、それは単なる別の章です。 金曜日の株価は、2021年2月のピークから78%下落し、IPO価格を73%下回った8.44ドルで取引を終えました(データ YCharts):

Opendoorは、2021年に36,908戸の住宅を購入したが、年間で21,725戸(80億ドル)しか販売せず、17,098戸の未販売住宅(61億ドル)の在庫を残したと報告しました。

Opendoorは、住宅に裏打ちされた61億ドルの「未払いの」債務でこの株に資金を提供しました。 頼りがないということは、Opendoorがデフォルトした場合、貸し手は家を手に入れ、Opendoorの他の資産を追いかけることができないことを意味します。 Opendoorがそれらの家を売ることができず、収入で借金を返済することができない場合、それは不動産を貸し手に引き渡して、彼らに家を売ることについて心配させることができます。

さらに、Opendorは19億ドルで追加の5,411戸を購入する契約を結んでいました。

これらの17,009戸の3分の2が完成し、転売の準備ができています。 約3分の1(約5,500戸)が「工事中」で販売されていません。 まだ稼働中の5,500戸すべてを含む、売りに出されていないこれらの17,000戸の住宅は、公式の「表示」に表示されず、空き家としても表示されない、未知の空き家の山にあります。

Zillowは、昨年11月に廃業する前にパイプラインで立ち往生していた7,000戸の住宅の大部分で同じことを行い、それらの住宅を主に機関投資家に売却しました。 交換された家のひれのパイプラインで立ち往生しているこれらの家は空いているが、空いていない、売りに出されていない、そして「供給」として示されていない。

家の裏返しは簡単です-パート1、お金が目標ではないときに家を買う、そしてあなたはあなたが望むだけあなたのサーバーを使うことができます。 残りは難しいです、そしてそれからお金を稼ぐことはさらに難しいです、特にあなたがそもそも多額の支払いをした場合。 この活動は藻類を書く人には適していないことがわかりました。

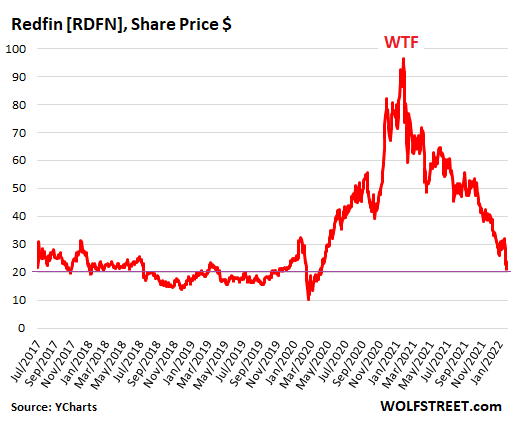

Redfinもともとはオンラインの不動産ブローカーだったが、2020年からアルゴベースのフリッパーハウスブームに乗った。そしてその株 [RDFN] ロケットは、狂ったライダーの群衆の果てしない騒ぎの中で上向きに急上昇し、2021年2月に98.44ドルに達しました—はい、再び2月に。

その後、株は長いクラッシュを開始しました。 金曜日に、彼らは21.83ドルで引け、1年で78%崩壊しました。 彼らは現在、2017年7月のIPO後の取引の初日後の状態を下回っています。

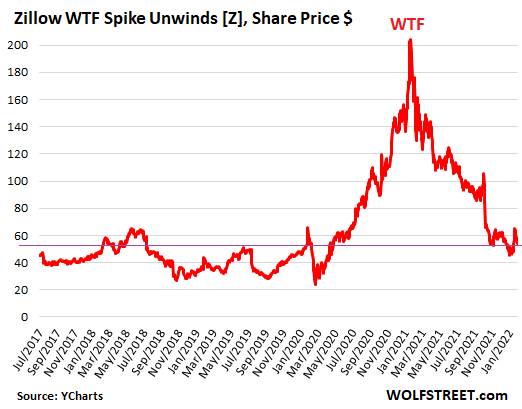

Zillow [ZG] 彼女は2月10日にホームベンチャーで2021年に8億8100万ドルを失ったと発表したとき、メルトダウンで短い休息を取りました。 2021年11月に焦げ付き防止になりました、それが従業員の25%を解雇し、家をめくる事業から抜け出し、購入した7,000戸の家を処分していることを明らかにしたとき。

彼女は後に、これらの住宅のほとんどを機関投資家に売却したことを明らかにしました。彼らに住みたいと思っていたかもしれない人々には売却しませんでした。 これらの空き家が売りに出されるまで、それらは公式の「申し出」に表示されず、多くは最終的に賃貸市場に表示される可能性があります。 そして、これらすべてがシャッフルされている間、空いているようには見えません。

8億8100万ドルの損失は恐れられていたほどではなく、株式は次の3取引日で魔法のようにリバウンドしましたが、その後その一部を放棄しました。 金曜日の終値は57.95ドルで、1年前の高値から73%低下し、クラッシュ前の2020年2月の水準とほぼ同じでした。

方位磁針自身を「スペースを再発明しているテクノロジー企業」と呼ぶ不動産ブローカーは、ウォール街で何かが深刻な問題に直面していることに気付いたときの例の1つです。 しかし、まあ、人々は彼らの取引アプリを楽しんでいます、そしてそれがきれいになれば、そうです。

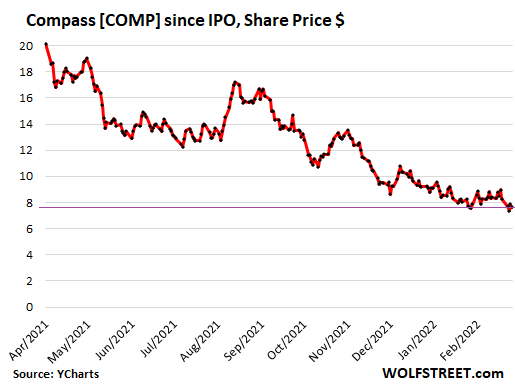

コンパスは、ソフトバンクや他の投資家のお金を使って全国の不動産ブローカーに買収することで成長しました。 公開された財務諸表の5年間で、コンパスは14億4000万ドルを失いました。 最も人気のある住宅市場の不動産ブローカーは、質問なしで、14億4000万ドルをどのように失うことができますか? これは修辞的な質問でした。

コンパスの矢印 [COMP] 昨年4月の新規株式公開後の取引初日に22.11ドルでピークに達し、それ以来下落している。 彼らは金曜日に7.65ドルで取引を終え、初日の高値から10か月で65%下落し、現在は1株あたり18ドルのIPO価格を58%下回っています。

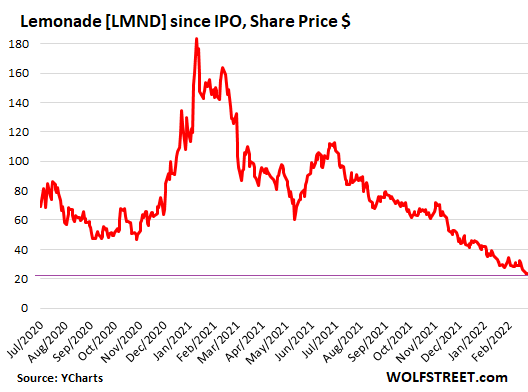

レモネード [LMND]「保険技術会社」として宣伝され、賃貸人、住宅所有者、ペット所有者などに保険を販売しているは、2020年7月に1株あたり29ドルで公開され、大騒ぎの中で取引初日に139%増加しました。 。 その後、2021年1月に182ドルに達するまで上昇を続けました。その後、2021年2月に供給全体が崩壊し始めました。

金曜日の株価は23.48ドルで取引を終え、高値から83%オフ、最初の取引は1株あたり50ドルだったため、取引されていないIPO価格を19%下回りました。金額は「テーブルに残った」。はい、それは当時の入札がいかにクレイジーだったかでした。

株価が暴落するのを待っている ソフトバンクが提供する「ハイテク」住宅ローン会社のBetter.comです。 CEOがバイラルズーム会議を介して主にインドで900人の従業員を解雇した後、2021年12月にSPACとの合併が延期されたため、まだ上場株式ではありません。

SPACの合併、したがってキャッシュフローの遅延により、同社はSoftbankから7億5,000万ドルを調達し、SPACからの支援者は、これらのタイプの企業が絶えず大量の現金を燃やし、燃やすために常に新しい現金を必要としているためです。

ですから、株式がようやく取引を開始する瞬間を楽しみにしています。それで、崩壊した不動産の「ハイテク」株式のリストに追加できるようになります。 これは良いことだと思います。 それでは、SPACとの合併が行われることを期待しましょう。

WOLF STREETを読んで楽しんで、それをサポートしたいですか? 広告ブロッカーを使用する-理由は完全に理解しています-しかし、サイトをサポートしますか? 寄付できます。 とても感謝しています。 ビールとアイスティーのマグカップをクリックして、その方法を学びましょう。

WOLF STREETが新しい記事を公開したときにメールで通知を受け取りますか? ここに登録。

「主催者。ポップカルチャー愛好家。熱心なゾンビ学者。旅行の専門家。フリーランスのウェブの第一人者。」

/cdn.vox-cdn.com/uploads/chorus_asset/file/25592468/2113290621.jpg)

More Stories

ゼネラルモーターズとサムスン、インディアナ州に35億ドルをかけて電気自動車用バッテリー工場を建設することで合意

Nvidia のカウントダウンが始まると株価が上昇: マーケットラップ

AT&T の顧客は数時間にわたるワイヤレス サービスの停止を報告しています